Key Information Documents (KID)

IBKR is required to provide EEA and UK retail customers with Key Information Documents (KID) for certain financial instruments.

Relevant products include ETFs, Futures, Options, Warrants, Structured Products, CFDs and other OTC products. Funds include both UCITS and non-UCITS funds available to retail investors.

Generally KIDs must be provided in an official language of the country in which a client is resident.

However, clients of IBKR have agreed to receive communications in English, and therefore if a KID is available in English all EEA and UK clients can trade the product regardless of their country of residence.

In cases where a KID is not available in English, IBKR additionally supports other languages as follows:

| Language | Can be traded by residents or citizens* of |

| German | Germany, Austria, Belgium, Luxembourg and Liechtenstein |

| French | France, Belgium and Luxembourg |

| Dutch | the Netherlands and Belgium |

| Italian | Italy |

| Spanish | Spain |

*regardless of country of residence

Are CDs purchased through IBKR FDIC insured?

Certificates of Deposit (CDs) offered by IBKR are not FDIC insured and are subject to the credit risk of the issuing bank.

FAQs: IBLUX-Kontoübertragung - Brexit

Hierbei handelt es sich um ein wichtiges Dokument bezüglich des vorgeschlagenen Transfers Ihres Kontos von IBUK und IBLLC an IBLUX, das Sie sich durchlesen sollten. Bitte lesen Sie das ganze Dokument durch, bevor Sie jegliche Maßnahmen ergreifen, die Ihnen im Schreiben per E-Mail erläutert wurden.

Bitte nehmen Sie sich Zeit, um diesen Artikel durchzulesen, der die wichtigsten Änderungen zum regulatorischen Rahmen durch den vorgeschlagenen Transfer (wie nachstehend beschrieben) beinhaltet und allgemeine Fragen beantwortet. Sie sollten diesen Artikel zusammen mit dem Schreiben durchlesen, das Sie per E-Mail erhalten haben und in dem Links zu diesem Artikel enthalten sind. Wenn Sie weitere Informationen benötigen, kontaktieren Sie uns bitte über die im Schreiben angeführten Kontaktdetails. Dieser Artikel baut auf dem vorherigen Artikel auf, der Ihnen zugänglich gemacht wurde („FAQs: Brexit und die Übertragung von Konten“, auch als „ursprüngliche FAQs“ bezeichnet), da dieser Artikel neue Informationen enthält und wir Sie daher bitten, ihn sorgfältig durchzulesen. Bei abweichenden Informationen zwischen diesem Artikel und den ursprünglichen FAQs verlassen Sie sich bitte auf die Informationen, die in diesem Artikel enthalten sind.

Thema:

Diese Information ist in drei Abschnitte unterteilt.

- Abschnitt A enthält Informationen zu unserem Vorschlag, Ihre Geschäftstätigkeiten zu übertragen.

- Abschnitt B enthält wichtige rechtliche und regulatorische Themen, die sich aus den in Abschnitt A besprochenen Themen ergeben.

- Abschnitt C beantwortet jegliche weitere Fragen, die Sie möglicherweise haben und bietet weitere Informationen darüber, was sich nach dem vorgeschlagenen Transfer ändern wird und was gleich bleibt.

ABSCHNITT A – DER VORGESCHLAGENE TRANSFER

1. Wie sieht die aktuelle Situation aus? Wieso kommt es zu Änderungen?

Wie Sie bereits wissen, wird Ihre Geschäftsbeziehung mit Interactive Brokers von unserer im Vereinigten Königreich ansässigen Körperschaft geführt, und zwar von Interactive Brokers (U.K.) Limited (“IBUK”). Je nachdem welcher Art von Geschäftstätigkeiten Sie nachgehen, handelt es sich bei der Rechtskörperschaft, deren Dienste Sie in Anspruch nehmen, entweder um IBKR UK in Zusammenarbeit mit der US-amerikanischen Körperschaft Interactive Brokers LLC (“IBLLC”) oder IBUK alleine. Derzeit verwendet IBUK einen sogenannten Finanzdienstleistungsreisepass, um Dienstleistungen über ganz Kontinentaleuropa hinweg anbieten zu können. Wie bereits beschrieben, gehen wir aktuell davon aus, dass nach Ende der Brexit-Übergangsphase IBUK ihre Fähigkeit hierfür verlieren wird und vom 1. Januar 2021 Interactive Brokers Änderungen im Hinblick auf die Rechtskörperschaft, die mit Ihnen Geschäfte machen wird, vornehmen werden muss.

2. Um was für „Änderungen” handelt es sich hierbei?

Wir haben eine neue Rechtskörperschaft von Interactive Brokers in Luxemburg gegründet, und zwar Interactive Brokers Luxembourg SARL (“IBLUX”). Unser Vorschlag lautet, dass Ihre Geschäftstätigkeiten mit IBUK und IBLLC an IBLUX übertragen werden. In anderen Worten ist es unsere Absicht, dass alle Ihre Konten, Anlagen und Services, die derzeit von IBUK und IBLLC bereitgestellt werden, stattdessen ausschließlich von IBLUX angeboten und durchgeführt werden (nachstehend als „vorgeschlagener Transfer“ beschrieben).

3. Wann wird der vorgeschlagene Transfer stattfinden?

Der vorgeschlagene Transfer wird wahrscheinlich nach dem 30. Oktober 2020 stattfinden, je nachdem, inwieweit Ihr Konto bereit sein wird (d. h. Abschluss aller erforderlicher Maßnahmen, die im Schreiben erläutert sind).

4. Wer ist IBLUX? Um was für ein Unternehmen handelt es sich?

IBLUX hat im November 2019 die Autorisierung der luxemburgischen Finanzaufsicht (Commission de Surveillance du Secteur Financier, CSSF) erhalten, als Anlageunternehmen Geschäfte zu betreiben. Der regulatorische Status und das Profil von IBLUX ähneln IBUK sehr. Der Grund hierfür ist, dass sowohl IBLUX als auch IBUK gemäß der zweiten Richtlinie über Märkte für Finanzinstrumente autorisiert sind. Hierbei handelt es sich um ein EU-weites Gesetz, dessen Zweck es ist, die Regulierung von Anlageunternehmen möglichst zu vereinheitlichen.

Dies bedeutet jedoch nicht, dass es keine Unterschiede zwischen den Richtlinien gibt, die für Ihre aktuelle Geschäftsbeziehung gelten sowie jene, die nach der Übertragung Ihres Kontos gelten werden. Unter Abschnitt B in diesem Artikel erhalten Sie weitere Details.

5. Wie lauten die rechtlichen Daten von IBLUX?

Interactive Brokers Luxembourg SARL ist als Gesellschaft mit beschränkter Haftung auf Aktien (société à responsabilité limitée) (Registrierungsnummer: B229091) im luxemburgischen Unternehmensregister registriert. Der registrierte Hauptsitz lautet: 4, rue Robert Stümper, L - 2557 Luxembourg. Derzeit stellen wir die Kontaktdetails zur Kontaktaufnahme tagsüber fertig und werden Sie über diese rechtzeitig informieren.

6. Welcher Regulierungsbehörde untersteht IBLUX und wie lauten ihre Kontaktdetails?

Die Finanzaufsicht für Luxemburg (Commission de Surveillance du Secteur Financier, CSSF) ist die Regulierungsbehörde für IBLUX (so wie die Financial Conduct Authority die Regulierungsbehörde für IBUK ist). Nachstehend sind die Kontaktdetails der Regulierungsbehörde für IBLUX (CSSF) angeführt:

Standort

Commission de Surveillance du Secteur Financier

283, route d’ArlonL-1150

Luxemburg

Postanschrift und Kontaktnummern

Commission de Surveillance du Secteur Financier

L-2991 Luxembourg

Telefon: (+352) 26 25 11 Fax: (+352) 26 25 12601

Öffentliche Helpline

E-Mail: direction@cssf.lu

Telefon: (+352) 26 25 12 28 0

7. Wo steht IBLUX im Hinblick auf die Hierarche der Interactive Brokers Group?

IBLUX ist eine hundertprozentige Tochtergesellschaft der Interactive Brokers Group.

8. Was bedeutet der vorgeschlagene Transfer für mich? Wird es weitreichende Konsequenzen geben?

Wir gehen nicht davon aus, dass es zu weitreichenden Konsequenzen kommen wird. Nichtsdestotrotz ist es sehr wichtig, dass Sie diesen Artikel lesen und sicherstellen, dass Sie die Änderungen verstehen.

9. Was muss ich tun, wenn ich weiterhin Geschäfte mit Interactive Brokers machen möchte?

Wenn Sie weiterhin Geschäfte mit Interactive Brokers machen möchten, benötigen wir Ihre Kooperation.

Sie müssen der Kundenvereinbarung, den anderen Dokumenten sowie den im Schreiben erläuterten regulatorischen Angelegenheiten zustimmen, die sich im Anhang des Schreibens befinden. Sie können dies tun, indem Sie die Anweisungen im Schreiben befolgen.

Zur Klarstellung: Sie haben das Recht, den vorgeschlagenen Transfer abzulehnen, wenn Sie der Meinung sind, dass dies negative Konsequenzen für Sie haben würde. Bitte beachten Sie, dass wenn Sie sich für eine solche Absage entscheiden, es unwahrscheinlich ist, dass IBKR UK Ihnen zum Ende der Brexit-Übergangsphase weiterhin Dienstleistungen anbieten kann. Wenn dies geschieht, wird Ihr Konto liquidiert und wir werden Sie bitten, Ihre Vermögenswerte an einen anderen Broker zu übertragen. Wenn Sie den Transfer ablehnen möchten, befolgen Sie bitte die Anweisungen im Schreiben.

In jedem Fall bitten wir Sie, dass Sie sich die gesamte Information sowie das Schreiben durchlesen, bevor Sie sich dafür entscheiden, den vorgeschlagenen Transfer anzunehmen oder abzulehnen.

10. Was geschieht als nächstes?

Wenn Sie dem Transfer zustimmen möchten, nehmen Sie zunächst bitte alle Maßnahmen vor, die im Schreiben angeführt sind. Wir werden daraufhin Ihr Konto für den vorgeschlagenen Transfer vorbereiten. Nach dem vorgeschlagenen Transfer wird IBLUX Sie kontaktieren, um Ihnen weitere Informationen zu Ihrer neuen Geschäftsbeziehung mit ihr bereitzustellen.

ABSCHNITT B – RECHTLICHE UND REGULATORISCHE ÄNDERUNGEN, ÜBER DIE SIE INFORMIERT SEIN SOLLTEN

1. Welche Bedingungen werden Ihre Geschäftsbeziehung nach dem vorgeschlagenen Transfer regeln? Unterscheiden sich diese von denen, die derzeit gelten?

Geschäfte, die Sie nach dem vorgeschlagenen Transfer tätigen, werden durch die neue Kundenvereinbarung zwischen Ihnen und IBLUX geregelt. Eine Kopie des neuen Kundenvertrages wird Ihnen online vorgelegt, wenn Sie die Möglichkeit zur Zustimmung erhalten. Bitte beachten Sie Frage A3 oben in Bezug auf den Zeitplan für den vorgeschlagenen Transfer.

2. Welche Wohlverhaltensregeln (einschließlich Best Execution) werden für meine Beziehung zu IBLUX gelten? Gibt es wesentliche Unterschiede, die für meine Beziehung zu IBLUX gelten, im Vergleich zu meiner bestehenden Beziehung, die in diesem Zusammenhang von IBUK geführt wird?

Es gibt einige Änderungen, die zu beachten sind und die wir im Folgenden erläutern.

Wenn Sie mit IBUK auf einer “Carried”-Basis Geschäfte tätigen (d. h. Sie handeln mit Indexoptionen, Futures und Futures-Optionen und IBUK führt Ihr Konto und verwahrt Ihr Vermögen), dann gelten für Sie derzeit die Wohlverhaltensregeln der Financial Conduct Authority. Diese Regeln basieren in hohem Maße auf der neugefassten Richtlinie über Märkte für Finanzinstrumente, der Verordnung über Märkte für Finanzdienstleistungen und verschiedenen delegierten Richtlinien und Verordnungen (zusammenfassend “MiFID” genannt). In Bezug auf die bestmögliche Ausführung muss IBUK dort, wo sie Anwendung findet, alle ausreichenden Schritte unternehmen, um das bestmögliche Ergebnis für Sie zu erzielen, wenn wir Ihren Auftrag ausführen.

Wenn Sie gegenwärtig mit IBUK auf einer “eingeführten” Basis Geschäfte tätigen (Sie handeln andere Produkte als jene, die im vorigen Absatz erwähnt wurden, und Sie haben eine Beziehung sowohl zu IBUK als auch zu ihrer US-Tochtergesellschaft IBLLC), gilt für Sie gegenwärtig eine Mischung von Wohlverhaltensregeln. Zum Beispiel gelten für die Einführung Ihrer Geschäfte bei IBLLC die Wohlverhaltensregeln der Financial Conduct Authority (siehe oben). Nach der Einführung bei IBLLC gelten die entsprechenden Regeln und Vorschriften der US Securities and Exchange Comission und der US Commodity Futures Trading Commission (u. a.) für die Rolle von IBLLC (einschließlich ihrer Verpflichtungen in Bezug auf die bestmögliche Ausführung und Verwahrung).

Generell ist zu beachten, dass es natürlich möglich ist, dass Ihr Geschäft auf diese beiden Szenarien aufgeteilt ist (mit anderen Worten, ein Teil Ihres Geschäfts wird auf einer “Carried”-Basis abgewickelt, während ein Teil auf einer “einführenden” Basis abgewickelt wird).

In Zukunft wird die Unterscheidung zwischen “carried” und “einführenden” Geschäften nicht mehr gelten und in jedem der oben genannten Fälle werden die luxemburgischen Wohlerhaltensregeln ausschließlich für Ihre Geschäftsbeziehung mit IBLUX gelten. Wie die Regeln der britischen Financial Conduct Authority basieren diese in hohem Maße auf der MiFID, und die Verpflichtungen von IBLUX in Bezug auf die bestmögliche Ausführung entsprechen denen, die derzeit für IBUK gelten.

Wir sind der Ansicht, dass sich die für unsere Geschäftsbeziehung geltenden Regeln zwar ändern werden, aber wir halten solche Änderungen nicht für wesentlich oder dafür, dass Ihnen ein geringeres Maß an Schutz gewährt wird.

3. Wie werden meine Anlagen, die ich bei IBLUX verwalte, aus rechtlicher/regulatorischer Sicht verwahrt? Gibt es wesentliche Unterschiede, die für meine Beziehung zu IBLUX gelten, im Vergleich zu meiner bestehenden Beziehung, die in diesem Zusammenhang von IBUK geführt wird?

Welche Regeln derzeit gelten, hängt von der Art der Geschäftstätigkeiten ab, die Sie gegenwärtig mit IBUK führen (siehe oben B2). Wenn Sie „carried“ Geschäfte mit IBUK tätigen, gelten die Regeln der Financial Conduct Authority für Kundenvermögen (oder „CASS“). Diese basieren stark auf der MiFID. Wenn Sie „eingeführte“ Geschäfte mit IBUK und IBLLC tätigen, gelten die US-Custody-Regeln für Ihre Depotwerte.

In Zukunft wird die Unterscheidung zwischen “carried” und “einführenden” Geschäften nicht mehr gelten und in jedem der oben genannten Fälle werden die luxemburgischen Verwahrungsregeln ausschließlich für Ihre Geschäftsbeziehung mit IBLUX gelten. Wie die Regeln der britischen Financial Conduct Authority basieren diese in hohem Maße auf der MiFID.

4. Wie bin ich vor Verlusten geschützt? Gibt es wesentliche Unterschiede, die für meine Beziehung zu IBLUX gelten, im Vergleich zu meiner bestehenden Beziehung, die in diesem Zusammenhang von IBUK geführt wird?

Gegenwärtig sind Ihre zulässigen Vermögenswerte entweder im Rahmen der US Securities Investor Protection Corporation oder des UK Financial Services Compensation Scheme vor Verlusten geschützt (welches System zur Anwendung kommt, hängt vom jeweiligen Segment Ihres IBUK-Kontos ab, wie oben unter B2 erläutert). Nach dem vorgeschlagenen Transfer wird das luxemburgische Anlegerentschädigungssystem (Système d’indemnisation des investisseurs, SIIL) Ihr Vermögen vor Verlusten schützen, sollte IBLUX ausfallen und nicht in der Lage sein, ihren Verpflichtungen Ihnen gegenüber nachzukommen.

Das luxemburgische Entschädigungssystem ist ähnlich dem Entschädigungssystem, zu dem Sie im Vereinigten Königreich Zugang haben, wenn auch mit einer niedrigeren Obergrenze. Der Zweck des luxemburgischen Anlegerentschädigungssystems besteht darin, Ihnen (vorbehaltlich bestimmter Grenzen) eine Entschädigung zu zahlen, wenn Sie in einem der folgenden Fälle Geld oder Anlageinstrumente investiert haben:

- Eine zugelassene Firma, von der die CSSF entschieden hat, dass sie nicht in der Lage ist, die Anleger zurückzuzahlen/ihre Verpflichtungen zu erfüllen, oder

- Ein Gerichtsurteil hindert die Firma daran, Ihnen Ihre Investition zurückzugeben.

Das System wird von der luxemburgischen Finanzmarktaufsicht (Commission de Surveillance du Secteur Financier, CSSF) und vom Rat für Einleger- und Anlegerschutz (Conseil de protection des déposants et des investisseurs, CPDI) verwaltet. Wenn ein Mitgliedsunternehmen des Systems seine Geschäftstätigkeit einstellt und Ihr Geld oder Anlageinstrumente nicht zurückgeben kann, haben Sie möglicherweise Anspruch auf Entschädigung durch das Programm.

IBLUX ist Mitglied des Programms.

Das Programm deckt u. a. Anlageprodukte ab:

- Aktien öffentlicher und privater Unternehmen

- Anteile an kollektiven Kapitalanlagen

- Tracker-Anleihen

- Futures und Optionen

In der Regel können Sie eine Förderung erst dann geltend machen, wenn eine Firma ihre Geschäftstätigkeit einstellt und ihr Vermögen liquidiert und an diejenigen verteilt wurde, denen Geld geschuldet wird. Informieren Sie sich in den Einzelheiten der Regelungen über die geltenden Höchstbeträge – nicht alle Verluste werden gedeckt, da es Entschädigungshöchstgrenzen gibt. Das Luxemburger Anlegerentschädigungssystem (Système d’indemnisation des investisseurs, SIIL) zahlt Ihnen eine Entschädigung für den Betrag, den Sie verloren haben, bis zu einem Höchstbetrag von €20,000.

5. Wie kann ich eine Beschwerde bei IBLUX einreichen? Gibt es wesentliche Unterschiede, die für meine Beziehung zu IBLUX gelten, im Vergleich zu meiner bestehenden Beziehung, die in diesem Zusammenhang von IBUK geführt wird? Was ist, wenn sich meine Beschwerde auf etwas bezieht, das passiert ist, während ich Kunde von IBUK war?

Die neue Kundenvereinbarung legt fest, wie eine Beschwerde bei IBLUX eingereicht werden kann. Die Verfahren ähneln im Wesentlichen denen, die für Ihre bestehende Beziehung mit IBUK gelten. Wenn sich der Inhalt Ihrer Beschwerde auf etwas bezieht, das vor dem vorgeschlagenen Transfer geschehen ist, dann sollten Sie Ihre Beschwerde an IBUK richten. IBUK wird auch nach dem Brexit als Wertpapierfirma zugelassen bleiben. Die aktuellen Kontaktinformationen bleiben gleich, falls Sie IBUK kontaktieren müssen.

6. Werde ich weiterhin Zugang zum Finanzombudsmann haben?

Im Falle einer Beschwerde sollten Anleger das Beschwerdeverfahren befolgen, das in der Kundenvereinbarung erwähnt ist. Sobald der vorgeschlagene Transfer stattgefunden hat, wird der Financial Ombudsmann Service des Vereinigten Königreichs nicht mehr für Beschwerden zuständig sein.

7. Wie werden meine persönlichen Daten verarbeitet und geschützt? Gibt es wesentliche Unterschiede, die für meine Beziehung zu IBLUX gelten, im Vergleich zu meiner bestehenden Beziehung, die in diesem Zusammenhang von IBUK geführt wird?

Es wird zu keinen wesentlichen Änderungen kommen.

ABSCHNITT C – WEITERE PRAKTISCHE FRAGEN UND NÄCHSTE SCHRITTE

1. Wen sollte ich kontaktieren, bevor der vorgeschlagene Transfer stattfindet sowie nach dem vorgeschlagenen Transfer, falls ich Fragen haben sollte?

In der Regel sollten Sie bei Fragen vor dem vorgeschlagenen Transfer IBUK kontaktieren und IBLUX danach. Ungeachtet dessen, wen Sie bei Interactive Brokers kontaktieren, werden wir sicherstellen, dass Ihre Anfrage schnell bearbeitet wird und dass Sie mit der richtigen Person oder Abteilung verbunden werden.

2. Wird die Palette der angebotenen Produkte gleich bleiben?

Wir gehen derzeit von aus, dass die Mehrheit der Produkte, die über IBUK gehandelt werden können, von IBLUX angeboten werden. Es gibt jedoch einige Einschränkungen. Wenn Sie dem vorgeschlagenen Transfer zustimmen, unterstützt Ihr IBLUX-Konto keine Transaktionen in den folgenden Produkten: (i) OTC-Edelmetalle und (ii) OTC-Metall-Futures. Darüber hinaus wird IBLUX nicht die Möglichkeit bieten, Devisentransaktionen mit Hebelwirkung durchzuführen oder sich an dem Aktienrenditeoptimierungsprogramm zu beteiligen, das Ihnen derzeit zur Verfügung steht.

Bitte beachten Sie, dass IBLUX finanzierte Wertpapier- und Rohstoffgeschäfte bietet, jedoch keine Auszahlungen geliehener Einlagen unterstützt. Sie werden jegliche kostenlosen Barmittel, die Sie nicht zur Eröffnung von Positionen benötigen werden, auszahlen können. Wenn Sie zusätzliche Einlagen auszahlen möchten, können Sie Ihre Positionen verkaufen und die daraus folgenden Erträge auszahlen.

In dem Maße, wie Sie davon betroffen sind, werden wir uns gesondert mit Ihnen in Verbindung setzen.

3. Ich handle derzeit OTC-Derivate mit IBUK – was wird mit meinen offenen Positionen geschehen?

Ihre offenen Positionen werden auf IBLUX übertragen, und Ihre Position wird IBLUX und nicht IBUK gegenüberstehen. Sie werden in Bezug auf diese Positionen kein Rechtsverhältnis mehr mit IBUK haben. Wir werden Ihnen gesondert ein aktualisiertes Basisinformationsblatt zukommen lassen (bitte folgen Sie dem Link zur PRIIPs-KID-Seite im Schreiben).

4. Was geschieht mit jeder Sicherheit, die ich IBUK als Teil eines Margendarlehens gewährt habe?

Wenn Sie IBUK/IBLLC eine Sicherheit gewährt haben, wird diese beim vorgeschlagenen Transfer auf IBLUX übertragen. Wir gehen nicht davon aus, dass Sie irgendwelche Schritte unternehmen müssen, um die Änderung des Begünstigten widerzuspiegeln, obwohl wir unter Umständen einige eigene administrative Schritte unternehmen müssen, um die Sicherheitsregister mit der Änderung der Details zu aktualisieren. Dies sollte jedoch unsere Priorität nicht beeinträchtigen oder sich anderweitig auf das Datum auswirken, ab dem das Wertpapier gültig ist.

5. Werde ich nach dem Transfer Zugang zu derselben Handelsplattform haben oder einer Softwareknappheit ausgesetzt sein?

Der Transfer wird keine Auswirkungen auf die Software haben, die Sie für den Handel oder die Verwaltung Ihres Kontos verwenden. Die Technologie wird dieselbe bleiben, wie sie es heute ist.

6. Werden alle Kontosalden zum gleichen Zeitpunkt übertragen? Was wird nach dem Transfer mit meinem aktuellen Konto geschehen?

Alle Salden, mit Ausnahme von Rückstellungen (z. B. Zinsen und Dividenden) werden gleichzeitig übertragen. Sobald alle Rückstellungen in Barmittel umgewandelt wurden, werden sie automatisch auf das übertragene Konto überwiesen

7. Was wird mit meinem aktuellen Konto nach der Übertragung geschehen?

Sobald alle aufgelaufenen Beträge übertragen wurden, wird Ihr aktuelles Konto geschlossen. Sie werden darauf nicht mehr zu Handelszwecken zugreifen können. Sie werden jedoch weiterhin über das Client Portal auf dieses geschlossene Konto zugreifen können, um archivierte Kontoauszüge und Steuerberichte einzusehen und auszudrucken.

8. Werden sich die Provisionen und Gebühren bei IBKR ändern, wenn mein Konto übertragen wird?

Nein. Die Provisionen und Gebühren bei IBKR sind bei allen unseren Brokern, ungeachtet dessen, wohin Ihr Konto übertragen wird, gleich.

9. Werden meine Handelsberechtigungen sich ändern, wenn mein Konto übertragen wird?

Nach der Übertragung werden Sie von der Teilnahme an fremdfinanzierten Forex-Transaktionen ausgeschlossen.

10. Werden offene Orders (z. B. Good-til-Canceled) übertragen, wenn mein Konto übertragen wird?

Offene Orders werden nicht auf das neue Konto übertragen und wir empfehlen Kunden, dass sie ihre Orders umgehend nach der Übertragung überprüfen, um sicherzustellen, dass ihre offenen Orders mit ihren Handelsabsichten übereinstimmen.

11. Werde ich den US-Pattern-Day-Trading-Regeln unterliegen, sobald mein Konto übertragen wird?

12. Werde ich einen einzigen und konsolidierten Kontoauszug zum Jahresende erhalten?

Nein. Nein. Sie werden einen Jahresauszug für Ihr bestehendes Konto erhalten, der den Zeitraum ab dem 1. Januar 2020 bis zum Übertragungsdatum umfasst sowie einen zweiten Jahresauszug für Ihr neues Konto, der den Zeitraum ab der Übertragung bis zum 31. Dezember 2020 umfasst.

13. Wird die aktuelle Kostenbasis von Positionen auf mein neues Konto übertragen?

Ja, diese Übertragung wird keine Auswirkungen auf die Kostenbasis Ihrer Positionen haben.

14. Wird das übertragene Konto dieselben Einstellungen wie mein aktuelles Konto haben?

Die Einstellungen des Kontos nach der Übertragung werden mit jenen des aktuellen Kontos in dem Ausmaß übereinstimmen, wie dies im Einklang mit geltenden Richtlinien zulässig ist. Dies umfasst Eigenschaften wie z. B. Margin-Fähigkeit, Marktdaten, zusätzliche Benutzer und Alarme. In seltenen Situationen wird ein Konto in ein Land übertragen, in dem die sämtlichen Funktionen bestimmter Produkte nicht angeboten werden können. Kunden, die eingeschränkte Produkte halten, können solche Positionen übertragen, aufrechterhalten bzw. schließen, jedoch werden sie diese Positionen nicht erhöhen dürfen.

Beantragung einer digitalen Sicherheitskarte+ (DSC+)

Befolgen Sie die untenstehenden Schritte, um Folgendes durchzuführen:

- Eine digitale Sicherheitskarte+ ersetzen, die verloren bzw. gestohlen wurde oder betriebsunfähig geworden ist

- Eine digitale Sicherheitskarte+ mit Ihrem aktuellen Sicherheitsgerät anfordern (wenn Sie ein neuer oder bestehender Kunde mit Eigenkapital von mehr als $ 1 Mio oder einem äquivalenten Betrag in einer anderen Währung sind)

1. Benachrichtigen Sie den IBKR-Kundenservice- Kontaktieren Sie den IBKR-Kundenservice, um vorübergehenden Zugang zum Konto zu erhalten. Wie in der IBKR-Wissensdatenbank erläutert, kann dieser Service nur per Telefon durchgeführt werden und erfordert die Verfizierung des Kontoinhabers.

2. Holen Sie sich eine Online-Sicherheitscodekarte - Aktivieren Sie eine Online-Sicherheitscodekarte, die Ihnen zusätzlichen Schutz ermöglicht sowie vollständigen Zugang zu allen Funktionen des Client Portals für einen verlängerten Zeitraum von 21 Tagen gewährt. Bitte sehen Sie die IBKR-Wissensdatenbank ein, wenn Sie Hilfe zu diesem Schritt benötigen.

3. Beantragen Sie eine Ersatz-DSC+ - Sobald Sie die Online-Sicherheitscodekarte aktiviert haben, können Sie in der Rubrik „Secure-Login-System” des Client Portals eine Ersatz-DSC+ anfordern.

Beantragen Sie eine DSC+

1. Klicken Sie auf den Button „Physisches Sicherheitsgerät beantragen”.

.png)

.png)

3. Geben Sie eine 4-stellige Soft-PIN1 für Ihre DSC+ ein. Bitte stellen Sie sicher, dass Sie die PIN gut in Erinnerung behalten, da Sie diese später für die Aktivierung und Bedienung Ihres Gerät benötigen werden. Bei Bedarf können Sie das Konto ändern, auf dem die Kaution in Höhe von 20 USD gehalten wird.2 Schließen Sie diesen Schritt ab, indem Sie auf „Weiter” klicken..png)

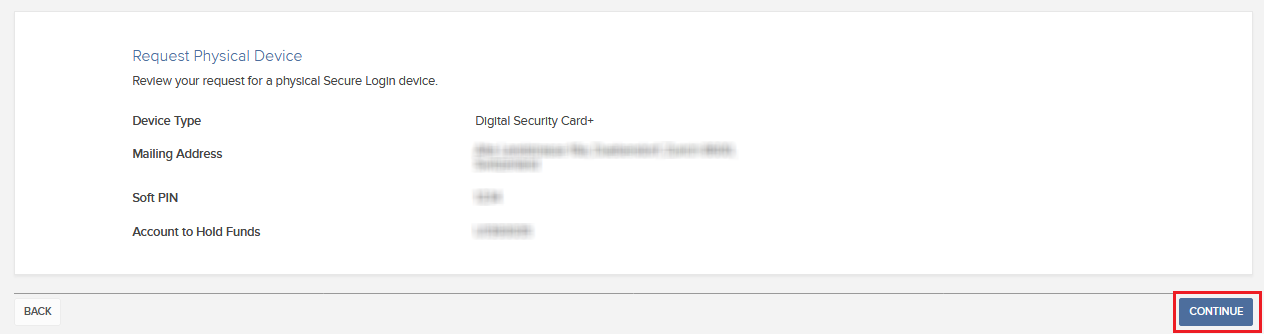

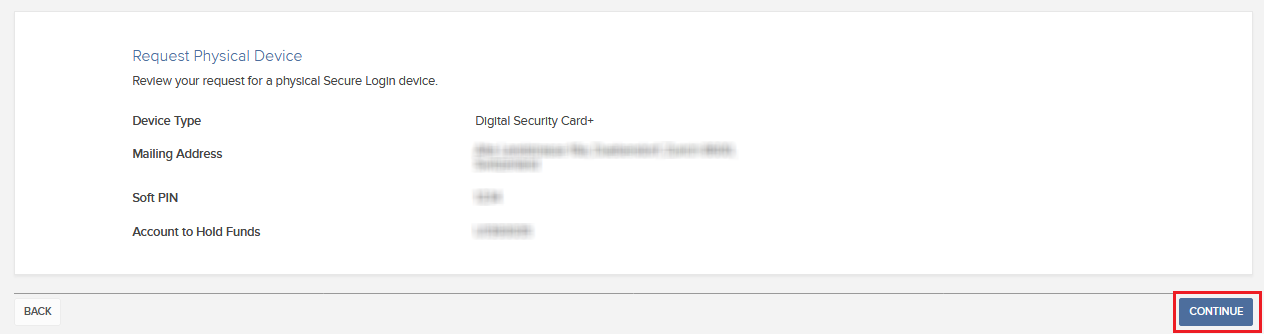

4. Das System wird Ihnen eine Zusammenfassung zu Ihrer Auswahl anzeigen. Bitte stellen Sie sicher, dass die angezeigten Informationen korrekt sind. Wenn Sie Änderungen vornehmen möchten, klicken Sie bitte auf den weißen Button „Zurück” unterhalb des Informationsfeldes (nicht den „Zurück”-Button Ihres Browsers). Ansonsten übermitteln Sie den Antrag, indem Sie auf „Weiter” klicken.

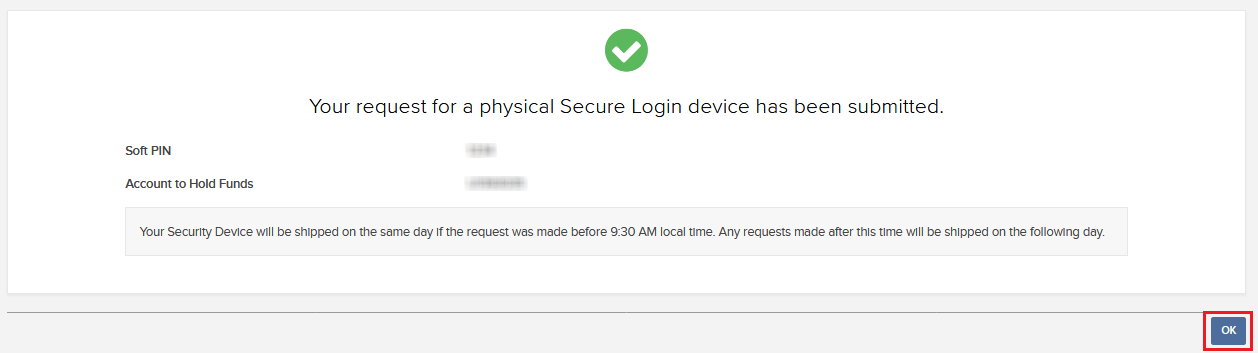

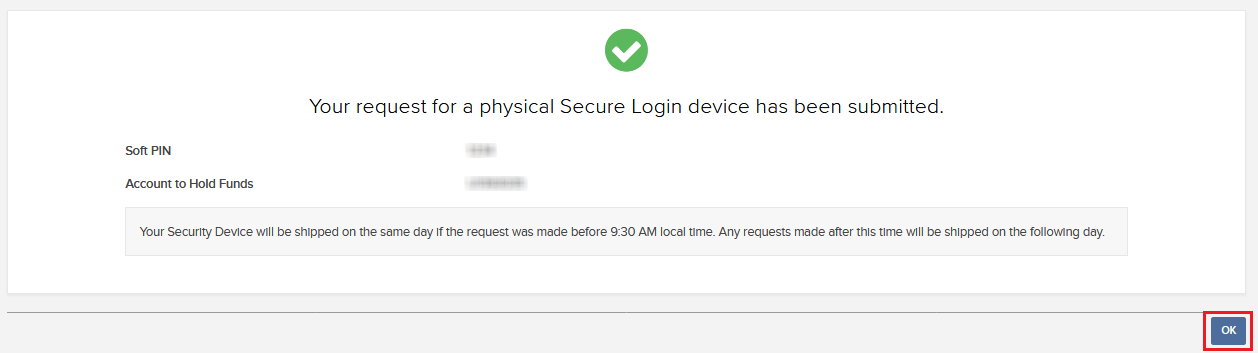

5. Sie erhalten eine endgültige Bestätigung zusammen mit einem ungefähren Zustellungsdatum.3 Klicken Sie auf „Ok”, um den Vorgang abzuschließen.

1. Für PIN-Anweisungen, sehen Sie bitte in der IBKR-Wissensdatenbank.nach

2. Das Sicherheitstoken sowie die Lieferung sind beide kostenlos. Wir behalten jedoch eine geringe Kaution ein (20 USD), wenn Sie Ihr Gerät bestellen. Falls Sie Ihr Gerät verlieren oder es beschädigt bzw. gestohlen wird oder Sie Ihr Konto schließen und dabei das Gerät nicht an IBKR zurücksenden, werden wir diesen Betrag als Entschädigung für den Verlust der Hardware einbehalten. In allen anderen Fällen wird die Kaution freigegeben, sobald Ihr Gerät an IBKR zurückgesandt wurde. Nähere Informationen zur BKR-Wissensdatenbank.

3. Aus Sicherheitsgründen aktiviert sich das Ersatzgerät drei Wochen nach dem Versanddatum selbst. IBKR wird Sie darüber benachrichtigen, wenn der Zeitpunkt der automatischen Aktivierung naht und sobald diese kurz bevor ansteht.

Verweise auf IBKR-Wissensdatenbank

- Siehe KB1131 für eine Übersicht zum Secure-Login-System.

- Siehe KB2661 für Informationen und Verfahren zu Sicherheitsgeräten.

- Siehe KB2481 für Anweisungen zur gemeinsamen Nutzung des Sicherheitsgeräts zwischen zwei oder mehreren Benutzern.

- Siehe KB2545 für Anweisungen dazu, wie Sie sich erneut für das Secure-Login-System anmelden können.

- Siehe KB1973 für Anweisungen zu Rücksendungen von Sicherheitsgeräten an IBKR.

- Siehe KB2260 für Anweisungen zur Aktivierung der Authentifizierung mit IB Key über IBKR Mobile.

- Siehe KB2895 für Informationen zum multiplen Zwei-Faktor-System (M2FS).

- Siehe KB1861 für Informationen zu Aufwand oder Kosten in Bezug auf Sicherheitsgeräte.

- Siehe KB69 für Informationen zur Gültigkeit vorübergehender Passcodes.

Information Regarding SIPC Coverage

1. Interactive Brokers LLC is a member of SIPC.

2. SIPC protects cash and securities held with Interactive Brokers.

3. SIPC does not generally cover commodity futures or options on futures.

4. SIPC protects cash, including US dollars and foreign currency, to the extent that the cash was "deposited with Interactive Brokers for the purpose of purchasing securities."

5. SIPC does not generally cover cash or foreign currency that is not "deposited with Interactive Brokers for the purpose of purchasing securities." For example, SIPC does not generally cover cash in commodity futures trading accounts.

6. Interactive Brokers is not able to make any statements or representations about how cash deposited into a securities account in connection with forex trading or swept from a commodities account would be treated by SIPC. SIPC protection would depend in part on whether the cash was considered to be "deposited with Interactive Brokers for the purpose of purchasing securities." Interactive Brokers expects that at least one factor in deciding this would be whether and the extent to which the customer engages in securities trading in addition to or in conjunction with forex or commodities trading.

Account holders seeking further information should refer such inquiries to their own legal counsel or SIPC.

Excess Margin Securities

The term "excess margin securities" refers to margin securities carried for the account of a customer having a market value in excess of 140 percent of the total debit balance in the customer's account. These securities are in excess of the securities held in a customer's margin account that are pledged by the customer as collateral for the margin loan and can be used to support the purchase of additional securities on margin

Example:

A customer whose account equity consists solely of a cash balance of USD 10,000 on Day 1 purchases 400 shares of stock ABC at USD 50 per share on Day 2.

| Account Balance | Day 1 | Day 2 |

| Cash | $10,000 | ($10,000) |

| Stock | $0 | $20,000 |

| Total | $10,000 | $10,000 |

On Day 2, the customer's excess margin securities total USD 6,000. This is calculated by subtracting 140% of the margin debit or loan balance from the market value of the stock position ($6,000 = $20,000 - {1.4 * $10,000}).

The term is relevant from a regulatory perspective as the SEC requires that U.S. broker dealers segregate and maintain in a good control location (e.g., DTC or bank) all customer securities which are deemed excess margin securities. Such securities cannot be pledged or loaned to finance the activities of the firm or other customers without specific written permission from the customer. The portion of the securities classified as margin securities ($20,000 - $6,000 or $14,000 in this example) are subject to a lien and may be pledged or loaned by the broker to others to assist in financing the loan made to the customer.

Note that securities which were excess margin at the date of acquisition may later be reclassified as margin securities based upon the customer's subsequent trade and/or margin borrowing activity. For example, if the loan value of excess margin securities is subsequently used to acquire additional securities on margin, a portion of securities will then be reclassified as margin securities and subject to a lien. If the customer subsequently deposits cash or sells securities to reduce or eliminate the margin loan, the securities will be reclassified as excess margin or fully paid and are required to be segregated.

See also "fully paid securities".

Fully Paid Securities

The term "fully paid securities" refers to securities held in a customer's margin or cash account that have been completely paid for and are not being pledged as collateral to support the purchase of other securities on margin. The term is relevant from a regulatory perspective as the SEC requires that U.S. broker dealers segregate and maintain in a good control location (e.g., DTC or bank) all customer securities which are fully paid. Such securities cannot be pledged or loaned to finance the activities of the firm or other customers.

Note that securities which were fully paid at the date of acquisition may later be reclassified as margin or excess margin securities based upon the customer's subsequent trade and/or borrowing activity. For example, if the loan value of fully paid securities is subsequently used to acquire additional securities on credit, a portion of securities will then be classified as margin securities and subject to a lien and potential pledge or hypothecation by the broker.

See also "excess margin securities".

Comparison of U.S. Segregation Models

INTRODUCTION

The regulation of securities and commodities products and brokers1 in the U.S. is administered by two distinct federal agencies, the Securities and Exchange Commission (SEC) for securities including stocks, ETFs, bonds, options and mutual funds and the Commodities Futures Trading Commission (CFTC) for commodities including futures and options on futures.2 While both agencies seek to safeguard customer assets by restricting their use and “segregating” them from assets of the broker, the regulations and manner in which they accomplish this differs. The following article provides a basic overview of two segregation models and additional considerations relating to IB accounts.

OVERVIEW

Differences between the CFTC and SEC segregation models originate largely from the products themselves, whose characteristics are fundamentally unique. Commodity products, by nature, do not involve an extension of credit by the broker to the customer as a futures contract is not an asset but rather a contingent liability which is marked-to-market and a long futures option, while an asset, must be paid for in-full. Consequently, non-option assets in a commodities account are generally comprised of funds deposited as margin to secure performance on the contracts therein. Since the broker may not use the funds of one customer to margin or guarantee the transactions of another, the commodities segregation requirement (CFTC Rules 1.20 – 1.30) is equal to the gross assets of all customers and the broker needs to add its own funds to segregation to cover customers whose net equity is in deficit.

A securities margin account, in contrast, can facilitate the extension of credit for the purpose of long securities (e.g., stocks, bonds) purchases or short securities sales on a secured basis. The segregation or reserve requirement rules recognize this through special provisions for the protection of each of the cash and securities components, further distinguishing fully-paid securities from those whose purchase the broker has financed and maintains a lien upon. Here, the broker must deposit into a separate bank account the net amount of customer cash balances3, in accordance with a formula set forth in SEC Rule 15c3-3. In addition, the broker must identify and segregate in a good control location (e.g., depository, bank) customer securities which meet the definition of “fully paid” or “excess margin”.

The table below provides a comparison of the main principals of each model.

| COMPARISON OF CFTC & SEC SEGREGATION MODELS | ||

| PRINCIPAL | CFTC | SEC |

|

Separation of Customer Balances

|

Commodity customer balances must be maintained separate from firm assets and cannot be used to finance proprietary business activities or to satisfy firm debts.

Funds used for trading on non-US commodity exchanges must be kept separate from those used for trading on U.S. exchanges (even for the same customer). Commodity customer balances must also be maintained separate from securities customer balances (even for the same customer). |

Securities customer balances must be maintained separate from firm assets and cannot be used to finance proprietary business activities or to satisfy firm debts. Securities customer balances must also be maintained separate from commodity customer balances (even for the same customer).

|

|

Priority in the Event of Broker Default

|

Commodity customers maintain priority and equal claim over assets in each of their respective U.S. segregated and non-U.S. secured pools.

No claim on assets in a commodity pool in which one is not a participant and no claim on securities customer assets. If commodity segregated assets are insufficient to meet claims and broker is insolvent, customers share equally in shortfall and become general creditors for residual claims. |

Securities customers maintain priority and equal claim over assets.4

No claim on commodity segregated assets. If securities segregated assets are insufficient to meet claims, broker is insolvent and claims exceed SPIC coverage, customers share equally in shortfall and become general creditors for residual claims.

|

| Segregation Style |

Gross – the broker may not use the funds of one customer to margin or guarantee the transactions of another and must segregate assets in an amount at least equal to the sum of all customer credit balances. |

Net – broker may use customer cash credit balances to finance, on a secured basis, margin loans to other customers and may lend or pledge a portion of customer securities purchased on margin to other customers selling short.

|

| Investment of Cash Balances |

Broker is allowed to reinvest commodity customer’s cash balances and retain an interest in the income generated. Permissible investments include: U.S. government securities, municipal securities, government sponsored enterprise securities, bank CDs, corporate obligations (commercial paper, notes and bonds) fully guaranteed as to principal and interest by the U.S. under the Temporary Liquidity Guarantee Program and money market mutual funds. Securities which are the subject of reinvestment must be maintained in a segregated account. |

Broker is allowed to reinvest securities customer’s cash balances and retain an interest in the income generated. Permissible investments limited to “qualified securities” defined as securities which are guaranteed as to both interest and principal by the U.S. government. Securities which are the subject of reinvestment must be held in Special Reserve Bank Account (i.e., segregated). |

| Computation Frequency | Daily | Weekly |

| Insurance | None | Securities Investor Protection Corporation (SIPC) provides insurance of up to USD 500,000 with a cash sublimit of USD 250,000. |

ADDITIONAL CONSIDERATIONS

In addition to the safeguards afforded through segregation, IB employs a number of policies and practices which serve to enhance the safety and security of accounts beyond that outlined above. These include the following:

- IB computes its securities segregation or reserve requirement on a daily rather than weekly basis as allowed by regulation, thereby ensuring timely determination as to the amount required to be reserved and the deposit of funds necessary to satisfy the requirement.

- IB’s does not avail itself of the generally more permissive rules with respect to the investment of commodity customer cash balances. These balances are instead invested in a manner similar to that of securities cash balances (i.e., U.S. government securities) with the exception of an occasional investment in money market funds.

- All customer securities positions are held in the securities segment of the Universal Account as opposed to the commodities (commodities margin met with cash and/or futures options), thereby limiting their hypothecation to the more restrictive rules of the SEC.

- In addition to SIPC coverage, IB maintains an excess SIPC policy with Lloyd's of London which, in aggregate with SIPC, offers insurance totaling $30 million (with a cash sublimit of $900,000), subject to an aggregate firm limit of $150 million.

- IB offers account holders the ability to sweep cash balances in excess of that required for margin purposes in either the securities or commodities segment to the other segment. Details as to this feature may be found in KB1851.

- For additional information regarding IB strength and security, please review the following website page.

Other Relevant Knowledge Base Articles:

Information Regarding SIPC Coverage

Footnotes:

1The term broker as used in this article is intended to refer to an organization registered with both the SEC as a Broker-Dealer and the CFTC as a Futures Commission Merchant for the purpose of conducting customer transactions

2Single stock futures are a hybrid product jointly regulated by the SEC and CFTC and allowed to be carried in either account type.

3Including cash obtained through the use of customer securities such bank pledges or stock loans less cash required to finance customer transactions (e.g., stock borrows, customer fails to deliver of securities, or margin deposited for short option positions with OCC).

4Assets, or customer property, which securities customers share in proportion to their net equity claim, include cash, margin securities and fully-paid securities held in “street name”. IB does not hold securities in the customer’s name which are not considered bulk customer property.

How to request a Digital Security Card+ (DSC+) replacement

The below steps are required in order to:

- Replace a Digital Security Card+ which has been lost, stolen or has become inoperable

- Request a Digital Security Card+ alongside your current security device (if you are a new or existing Client with equity above $1,000,000, or equivalent)

1. Notify IBKR Client Services- Contact IBKR Client Services to obtain a temporary account access. This service can only be provided via telephone and requires the identity of the account holder to be verified, as detailed in the IBKR Knowledge Base.

2. Obtain an Online Security Code Card - Activate an Online Security Code Card, which offers enhanced protection and full Client Portal functionality for an extended period of 21 days. Please consult the IBKR Knowledge Base should you need guidance for this specific step.

3. Request the DSC+ replacement - Once you have completed the Online Security Code Card activation, please remain in the Secure Login System section of the Client Portal and order your replacement DSC.

Request a DSC+

1. Click on the button Request Physical Device.

.png)

.png)

3. Enter a four-digit Soft PIN1 for your DSC+. Please make sure to remember the PIN you are typing since it will be necessary to activate and to operate your device. When applicable and desired, you may change the account on which the 20 USD deposit will be kept on hold2. Complete this step by clicking on Continue..png)

4. The system will show you a summary of your selection. Please make sure the information displayed is correct. Should you need to perform changes, click on the white Back button under the information field (not your browser back button), otherwise submit the request by clicking on Continue.

5. You will receive a final confirmation containing the estimated shipment date3. Click on Ok to finalize the procedure.

1. For PIN guidelines, please consult the IBKR Knowledge Base.

2. The Security token and the shipment are both free of charge. Nevertheless, when you order your device, we will freeze a small amount of your funds (20 USD). If your device is lost, intentionally damaged, stolen or if you close your account without returning it to IBKR, we will use that amount as a compensation for the loss of the hardware. In any other case, the hold will be released once your device has been returned to IBKR. More details on the IBKR Knowledge Base.

3. For security reasons, the replacement device is set to auto-activate within three weeks from the shipment date. IBKR will notify you when the auto-activation is approaching and when it is imminent.

IBKR Knowledge Base References

- See KB1131 for an overview of the Secure Login System

- See KB2636 for information and procedures related to Security Devices

- See KB2481 for instructions about sharing the Security Login Device between two or more users

- See KB2545 for instructions on how to opt back in to the Secure Login System

- See KB975 for instructions on how to return your security device to IBKR

- See KB2260 for instructions on activating the IB Key authentication via IBKR Mobile

- See KB2895 for information about Multiple 2Factor System (M2FS)

- See KB1861 for information about charges or expenses associated with the security devices

- See KB69 for information about Temporary passcode validity

Cash Sweeps

These regulations further require that all securities transactions be effected and margined in the securities segment of the Universal account and commodities transactions in the commodities segment.1 While the regulations allow for the custody of fully-paid securities positions in the commodities segment as margin collateral, IB does not do so, thereby limiting their hypothecation to the more restrictive rules of the SEC. Given the regulations and policies which direct the decision to hold positions in one segment vs. the other, cash remains the only asset eligible to be transferred between the two and for which customer discretion is provided.

Outlined below is a discussion as to the cash sweep options offered, the process for selecting an option as well as selection considerations.

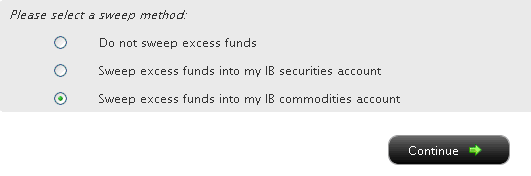

You may then select the radio button alongside the option of your choice and select the Continue button. Your choice will take effect as of the next business day and will remain in effect until a different option has been selected. Note that subject to the trading permission settings noted above, there is no restriction upon when or how often you may change your sweep method.

A Comparison of U.S. Segregation Models